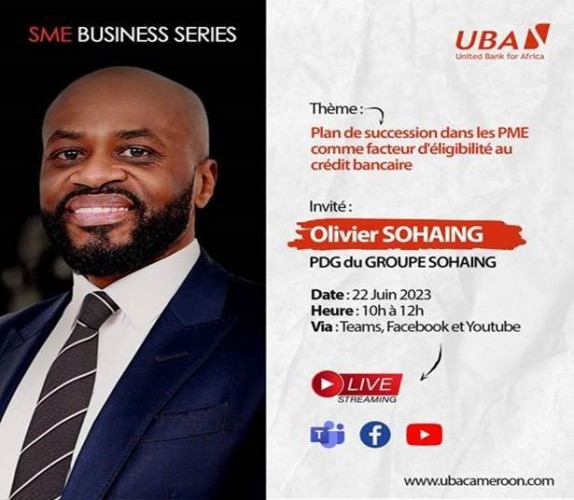

(EcoFinances) – Dans un environnement des affaires difficiles pour les entreprises et où la grande majorité des PME (Petites moyennes entreprises) locales peinent à accéder au crédit bancaire, Olivier Sohaing, le PDG du groupe Sohaing, explique que la succession dans les PME est un facteur d’éligibilité aux financements des banques. Invité de l’atelier de UBA Cameroun organisé ce jeudi 22 juin 2023 en ligne, et dont le thème était « Plan de succession dans les PME comme facteur d’éligibilité au crédit bancaire », l’opérateur économique, qui a succédé à son père, le milliardaire André Sohaing, de regrettée mémoire, a accepté de partager son expérience pendant ce séminaire auquel ont pris part plusieurs promoteurs de PME locales.

A l’en croire, plus de 83% d’entreprises dans le monde sont des entreprises familiales. « Samsung, qui a reçu son premier crédit bancaire en 1971, est une entreprise famille. Les exemples à travers le monde sont légion. Je crois qu’une personne sur deux dans cette salle a un téléphone de marque Samsung. Je crois que concernant le groupe que je dirige, la transmission a débuté un peu tôt, puisque le père fondateur était encore en vie. Après dix ans de travail en cabinet entre la France, la Grande-Bretagne, je suis rappelé au pays pour découvrir le fonctionnement des entreprises du groupe. J’arrive au pays et je mets immédiatement au travail », va-t-il déclarer, précisant que toutes les PME locales sont dans le même bateau. Pour sa part, les PME camerounaises, réputées incapables de survivre à leurs fondateurs, doivent absolument se moderniser pour bénéficier de la confiance du secteur bancaire.

Les différents schémas de la transmission qui s’offrent aux fondateurs de la PME

Des propos qu’approuve l’expert Olivier Djaba, qui a, à l’occasion, entretenu l’auditoire sur le thème du jour. Celui du « Plan de succession dans les PME comme facteur d’éligibilité au crédit bancaire ». D’après le banquier, différents schémas de la transmission des pouvoirs s’offrent au promoteurs des PME locales :1)-la succession familiale où les individus concernés sont issus de la même lignée (cas fréquents en Afrique) ; 2)-la transmission salariale où le dirigeant cède son entreprise à un voire plusieurs salariés de l’organisation qui se regroupent à l’occasion pour racheter l’entreprise au fondateur (cas fréquent en Europe) ;3)-la cession à un tiers où, pour des raisons spécifiques à son contexte immédiat, le chef de famille cherche un successeur issu d’une sphère étrangère ; 4)-l’entrée dans le capital d’investisseurs externes à la famille pour en assurer la pérennité.

Telles sont, apprend-on, les différentes transmissions d’entreprise qui existent, mais tel qu’on le voit, dans l’environnement camerounais et africain, « ce qui a généralement pignon sur rue, c’est la transmission familiale ». Un processus qui, selon l’expert, doit être mené avec beaucoup de rigueur afin qu’on n’aboutisse pas à des contentieux futurs.

Conditions de succès pour réussir la transmission

Heureusement, les conditions de succès pour réussir une bonne transmission d’entreprise existent. Olivier Djaba cite, entre autres, l’établissement formel de la vision stratégique de l’entreprise ; le choix du fondateur du scénario idéal de son départ ; la définition avec précision de la fiche de fonction du successeur ; la mise en place de tests pour les candidats ; la formation du futur dirigeant, ainsi que la définition d’un plan de communication. « Malheureusement, et en dépit de ces conditions de succès qu’il suffit d’observer à la lettre, l’on enregistre de nombreux cas d’échecs de la transmission des pouvoirs dans notre environnement », souligne-t-il.

Causes d’échec de la transmission et apport de la gouvernance

A en croire le banquier, le fondateur de la PME doit prendre aussi en compte les causes d’échec de la transmission ainsi que l’apport de la bonne gouvernance, pour réussir sa transmission des pouvoirs. Quelles sont donc ces causes d’échec de la transmission ? L’expert Olivier Djaba fait savoir qu’il y a, hormis l’absence de planification des transmissions par les pères fondateurs, les querelles familiales et l’abandon aux avocats et magistrats du sort des entreprises familiales sous le regard indifférent ou complice de l’Etat. Sans oublier, l’incapacité à innover pour s’adapter à l’évolution du marché et de la technologie, etc…

Raison pour laquelle, l’expert et banquier, Olivier Djaba, propose, dès la création de l’entreprise, la mise en place d’une gouvernance simple. « Cela devra se faire à deux niveaux : 1) -le conseil d’administration (miroir pour le fondateur ou la fondatrice, point de vue extérieur ; expériences complémentaires, support aux choix du prochain dirigeant ; dépersonnaliser l’entreprise, le préparant à une transmission) ; 2) -les réunions familiales (connaissance de l’entreprise et des enjeux ; écouter des membres de la famille).

A terme, une entreprise familiale peut, apprend-on, devenir une société de capitaux ou alors, rester familiale, mais la direction de l’entreprise sera confiée à des tiers extérieurs à la famille. Dans ce cas, la séparation de l’actionnariat, du management et de la famille doit s’opérer très tôt. « Moderniser l’entreprise signifie qu’il faut faire fonctionner les organes de gestion, mais il y a aussi des procédures qu’il faut mettre en place. Parce qu’une entreprise qui veut être sérieuse doit avoir des procédures », explique l’expert. Qui précise : « Par exemple, lorsque vous faites entrer des tiers dans le capital, vous n’aurez plus besoin d’aller voir la caissière pour lui demander combien il y a en caisse. Est-ce que tu peux me donner 50 000 FCFA ou 10 000 FCFA ? Il s’agit là de pratiques qui n’auront plus lieu d’être. Il s’agit de choses sur lesquelles il faut commencer à travailler très tôt de telle que plutard, lorsque la transmission arrive, le successeur est donc obligé de s’arrimer ».

Accès au crédit bancaire, prise en compte des risques par le banquier…

Une entreprise (PME) qui réussit sa transmission n’a aucun souci à se faire auprès des banques. C’est ce qu’indique l’expert et banquier, Olivier Djaba. Il en veut pour preuve le fait que le banquier prend toujours en compte les risques qui vont avec une demande de crédit. D’ailleurs, ce dernier s’assure surtout que ces risques-là sont moindres à travers ce qu’il va voir. Et parmi ces risques, il y a, apprend-on, les risques de gestion, mais aussi de pérennité de l’entreprise.

« Le banquier va se poser la question de savoir si l’entreprise qu’il a en face pourra vivre sans son promoteur. Est-ce que si vous tombez malade pour un ou deux mois, l’entreprise pourra fonctionner normalement ? Telles sont les questions que le banquier se pose lorsqu’il doit accorder un crédit. Certainement, vous allez en parler. Et puis, il va aussi s’intéresser à celui ou celle qui va assurer l’intérim au cas où le fondateur est malade », déclare-t-il.

Tout comme il ajoute : « Sur le plan technique, le banquier va se demander : qui fait les mouvements à la banque ? Est-ce que vous avez des procurations ? Je prends un exemple. Si vous êtes le seul signataire sur le compte de l’entreprise à la banque et que vous tombez malade, que vous vous retrouviez dans le coma, il est évident que le fonctionnement de l’entreprise va en prendre un sérieux coup. Surtout s’il s’agit d’une entreprise dont le fonctionnement nécessite beaucoup de cash au quotidien. Ce sont des choses qui préoccupent le banquier ».